我国ITO靶材产业发展现状及其对我国触控面板产业的影响

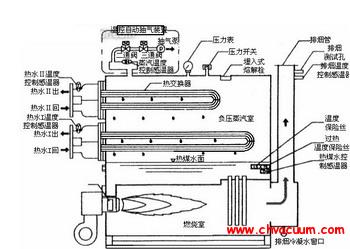

氧化铟锡(Indium Tin Oxide),作为一种n型半导体材料,具有高的导电率、高的可见光透过率、高的机械硬度和良好的化学稳定性,液晶显示器(LCD)、等离子显示器(PDP)、电致发光显示器(EL/OLED)、触摸屏(Touch Panel)、太阳能电池以及其他电子仪表的透明电极上广泛应用。

对于ITO靶材,我国有铟资源优势,但是一直处于技术弱势地位,国际高端ITO靶材由JX日矿日石金属、日本三井矿业、日本东曹、韩国三星、德国及美国的少数几家公司所垄断。其中又以日本日矿和三井为最,其两家几乎占据了高端TFT-LCD市场用ITO靶材的全部份额和大部分的触摸屏面板市场,每家年供应量据称达到600吨以上。

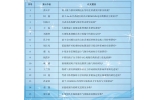

ITO靶材产业发展趋势

随着信息时代的发展,ITO靶材不管是在技术方面还是在应用方面也都出现了较快的发展。在平面显示技术的不断发展过程当中,ITO导电玻璃需求量变得越来越大,现在在ITO靶材技术方面日本处于垄断地位,特别是在上世纪日本人几乎掌握了世界ITO 靶材技术的所有先进技术,而日本也率先实现了对ITO靶材的大量生产。立足于对铟的需求量的分析,我们也可以发现,具有最大的铟的需求的国家就是日本,即占到了全世界总需求量的50%以上。Japan Energy是日本ITO的主要供应商,其月产量非常高,而东素和三井矿业则紧随其后。

随着我国信息技术的不断发展,我国的ITO靶材需求量变得也越来越大,我们都知道,下游应用产业的薄膜技术直接关系到靶材材料的技术发展趋势,现在应用产业不断地改进薄膜产品和元件技术,因此,在靶材技术上也出现了较大的变化。比如IC制造商曾经一度大力的开发低电阻率铜布线,因此原来的铝膜工艺可能会在不久之后就被低电阻率铜布线所取代,这样就必须要加大开发铜靶以及铜靶需要的阻挡层靶材的力度。除此之外,阴极射线管(CRT)主导的电视机市场以及电脑显示器市场被平面显示器(FPD)所取代也已经成为了ITO靶材市场的发展趋势。最后,在高密度的可擦写光盘、高密度、大容量硬盘以及存储技术方面的需求现在也变得越来越大,因此由于应用产业需求的变化,所以靶材的市场必然会随之出现较大的改变。

我国ITO靶材产业发展现状

目前,全球ITO靶材几乎被JX日矿日石金属、日本三井矿业、日本东曹、韩国三星、德国贺力氏及美国优美科的少数几家公司垄断,其中日韩企业占到了近80%的市场份额。由于缺乏核心技术,中国ITO靶材企业的生产规模还很小,基本处于试生产或小批量生产阶段。

全球ITO靶材需求市场主要集中在日本、韩国、中国大陆等亚洲国家,其中中国占到全球总需求的35%以上。受益于平板显示、触控屏等下游产业的快速发展,预计到2016年全球ITO靶材需求将达到2500吨左右,其中中国需求占比将超过40%。

除了受供需市场影响外,ITO靶材还受到原料铟市场的直接影响。全球70%的铟用于ITO靶材生产,但铟资源稀缺,全球基础储量只有1.6万吨,而目前全球每年的消费在1400吨左右,因此长期供给面临瓶颈。

中国是全球铟资源大国,基础储量占到全球的62%。由于下游深加工产业,特别是ITO靶材市场发展缓慢,致使中国铟大量出口,而ITO靶材则高度依赖进口。

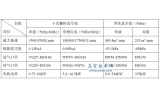

近年来,由于智能手机、平板电脑等移动终端的流行,市场对ITO靶材的需求量大增,而ITO靶材主要原材料是稀有金属铟,该领域对铟的消费量占到了全球铟产量的75%左右。目前,全球铟的保有量只有1.6万吨,中国的铟保有量约1万吨,全球占比达到62%。接下来是秘鲁的580吨、加拿大的560吨、美国的450吨,分别占全球保有量的3.6%、3.5%、2.7%,比较可知,铟是中国在储量上占据绝对优势的资源。虽然国内铟储存量丰富,但ITO靶材技术一直无法取得突破,成为为日韩提供铟金属原材料供应国。

为了突破技术和产能瓶颈,有效利用铟资源,近年中国企业加快了ITO靶材技术研发和引进,上马了多个高端ITO靶材国产化项目。

株冶集团:2008年以来通过技术攻关,采用机械混合法试制出了 ITO 烧结靶;2013年,公司年产10吨ITO烧结靶生产线试生产,经过初步试镀,其效果良好。

华锡集团:已建成完整的热压法和高温气氛烧结法ITO靶材工艺,生产出“金海”牌ITO靶材;2013年11月又从台湾引进一条年产50吨的ITO靶材生产线,拟生产TFT-LCD用高档ITO靶材。

韶关西格玛:2002年涉足ITO靶材领域,2008年1月研发出高密度大尺寸靶材;2011年9月完成ITO靶材生产线安装,年产能达到20吨,计划2015年将年产能提升至100吨。

河北鹏达新材:与天津大学材料学院共同开发的高密度ITO靶材项目已于2012年建成中试生产线,现已具备年产10吨ITO靶材的能力。

中色(宁夏)东方集团在2008年年中,已经基本掌握了ITO靶材的烧结工艺,随后几年将陆续建成年产200吨的ITO靶材生产线。

然而,国内溅射靶材主要应用于中低端产品商,而高端靶材产品则从日韩进口。本土靶材厂商约占国内市场30%的份额,国内大部分的靶材市场则由日韩瓜分。

我国ITO靶材产业局限下触控产业高速发展存隐忧

近几年来,全球触控技术领域迅速发展。在我国触控面板厂商经历了技术转型,提高了技术能力和量产的能力,与之相关配套产业也得到了飞速发展,直追一些国际一线大厂,国内触控面板厂商的产能和规模都迅速提升。

但在中国触控面板产业高速发展下,产业链存在巨大的隐忧。靶材作为产业上游最重要的关键原材料一直被美日韩所垄断,这已经严重制约了我国触控面板快速发展,也极大的影响了国内厂商的议价能力,国产化配套仍然不足。以京东方为例,相关产业遍及10家上下游企业的43亿大单。其中,上游关键原材料80%以上由国外公司供应。住友化学信息电子材料项目为京东方八代线提供ITO靶材。有业内资深人士表示,京东方2012年高端ITO靶材需求量占国内总量的50%以上,目前京东方所需要的ITO靶材至今仍100%依靠进口,国内仍没有一家ITO靶材生产企业可以生产出满足京东方需求的靶材。而ITO靶材在面板制造中以价格昂贵、作用关键著称。有研究报告显示ITO靶材占触控屏生产成本近40%。

根据BBC Research数据,2013年全球靶材市场规模为30亿美元,年复合将以13%的速度增长。全球ITO靶材主要市场在亚洲的韩国、中国台湾、中国大陆、日本,都各占四分之一的消费量,均在300吨附近。按照,中国到2020年触控面板的产能和产量与2013年相比增加一倍计算,ITO靶材需求将超过600吨。2012年全球ITO靶材市场产量为1271吨。国际ITO靶材有日本日矿、日本三井矿业、日本东曹、韩国三星、德国及美国的少数几家公司所垄断。日本日矿和三井这两家几乎垄断了高端TFT-LCD市场用ITO靶材的全部份额和大部分的触摸屏面板市场。

我国的ITO靶材的生产能力为100-150吨/年,但实际产量仅为20-30吨/年。并且因生产技术一直没有实现实质性突破,产品均以低端靶材为主,满足触控面板需求的几乎为零。但我国ITO靶材生产企业一直在寻求突破,2013年,京东方科技集团有限公司的全球供应链中心有关负责人到中国船舶重工集团公司七二五所就ITO靶材上线试验工作进展情况进行考察和交流,并最终讨论形成了双方国产化ITO靶材“合作协议”框架。上游ITO靶材生产商和下游ITO靶材消费商强强联手,中国高端ITO靶材制造可期。与此同时,优美科和先导公司组成的合资公司---优美科先导薄膜技术股份有限公司将于2015年投产,主要生产旋转靶材和传统平面靶材,其生产规模力争达到200吨/年的靶材产量。这也将为我国高端ITO靶材的制造增加新生力量。

ITO靶材的国产化,将实现我国有色金属资源优势和触控面板产业优势的结合,将极大的完善我国触控面板的产业链。